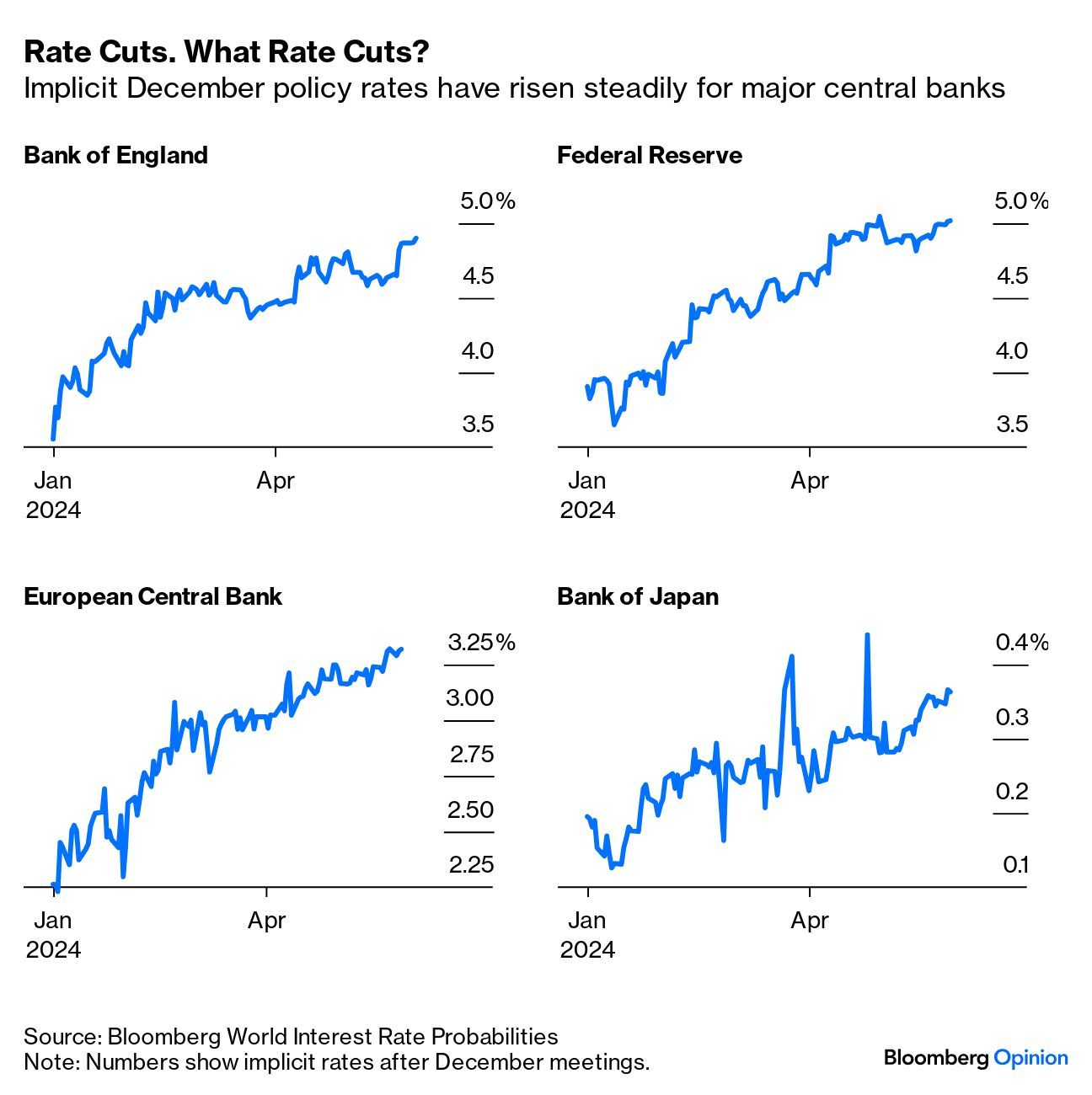

Bloomberg datu metatzaile eta finantza hedabide erraldoiak publikatzen duen World Interest Rate Probabilitiesek (munduko interes tasen probabilitatea) 2024ko bukaerarako interes tasen aurreikuspenak aurtengo urtarriletik zelan aldatu diren erakusten du.

Zein da arrazoia? Lehenengokoa, eta garrantzitsuena, inflazioa ez dela jaisten banku zentral gehienek helburutzat duten %2ko langara edo ez uste bezain azkar behintzat. Nahiz eta %3ren bueltan izan, pandemia aurreko bi hamarkadetan inoiz lortutako inflazio puntu altuenaren gainetik egotea suposatzen du.

Tasa maila horrek, ostera, ez du epe luzerako zorrean triskantza handiegirik egin (nahiz eta aurten epe luzerako zorraren interesak gorantz ari diren) eta horrek jakin-mina sortzen du. Kontua da interes tasek ezin dutela mugarik gabe maila honetan jarraitu ekonomian inolako eraginik izan gabe. Inflazioa, poliki-poliki, beherantz doan heinean, interes tasa errealak (inflazioa kenduta) geroz eta handiagoak dira, 2007tik gaur arteko handienak, hain zuzen. Maila horrek, iragana begiratuta, atzeraldi egoeran sartzea suposatu izan du. Non dago beraz aurrekariekiko ezberdintasuna? 2021. urtean banku zentralek eta erreserba federalek ekonomia likideziaz ureztatu zutela.

Luzerako altuak: eta inbertsioak zer?

Interes tasa "luzerako altuak" diren den ingurune honetan, zer espero daiteke inbertsioez? Interesak altu daude ekonomia indartsua delako, eta akzioek bonuak (errenta finkoa) gainditu dezaketela espero dezakegu. Baina, probabilitate handiz, interes tasa altuek ekonomia hoztu dezakete.

Interes baxuek iraupen luzeko akzioei mesede egiten diete. Zeintzuk dira iraupen luzeko akzioak? Haien balioa etorkizun urrunean dituztenak. Adibidez enpresa teknologikoetan gaurko inbertsioak epe luzean emaitzak emango dituzte. Interes baxuek ahalmentzen dute etorkizuneko etekinak ez direla gogor beheratuak izango eguneratzen direnean. Zazpi Bikainak bezala ezagutzen diren Apple, Microsoft, Alphabet, Amazon, Nvidia, Meta eta Tesla enpresa erraldoien bilakaera jarraituz gero, pandemiaren lehen olatutik 2022ra arte —interes tasak igotzen hasi ziren arte— S&P500 indizean dauden beste enpresa guztiak gainditu zituzten. 2022tik 2023ko hasierara arte zazpi horiek huts egin zuten, baina 2023ko hastapenetik sekulako errendimendua izan dute. Arrazoia? 2022ko azaroan ChaGPT jaurti zela, eta horrek luzerako interes altuek duten eragin negatiboa orekatu du.

Interesak altu daude ekonomia indartsua delako, eta akzioek bonuak (errenta finkoa) gainditu dezaketela espero dezakegu. Baina, probabilitate handiz, interes tasa altuek ekonomia hoztu dezakete

Beste ekonomia jardun batzuetan, ostera, interes altuak espero bezala eragiten ari dira, esaterako, higiezinen sektorean. Akzioek errentagarritasun erregular bat ordaintzen dute, higiezinen alokairuek aldizkako errenta ordaintzen duten heinean). Beraz, bonoen interesak zenbat eta altuagoak izan, orduan eta erakargarritasun gutxiago izango du higiezinen errentagarritasun erregularrak. Interes tasak higiezinen sektorea, bai AEBen eta bai Europan, jasaten ari den errendimendu kaxkarraren eragile nagusiak dira.

Kapital pribatua

Kapital pribatua mundu mailako finantza krisiaren ondorioz azaleratu zen berrikuntza da. Gaur egun, aktibo klase bezala, geroz eta diru gehiago jasotzen ari da. Mailegu emaile pribatu horiek neurrira egindako maileguak eskaintzen dizkiete finantzatzio beharra dutenei eta, orokorrean, zor horiek merkatutik kanpo daude. Bertan inbertitutako dirua epe luzeagoz mantendu behar da eta, ordainetan, ordaintzen dituzten interesak merkatuek edo banketxeek ordaintzen dituztenak baino altuagoak dira.

Kreditu pribatuek, banketxeek ematen zuten finantzazioarekin alderatuz, %1 suposatzen zuten 2000. urtean; 2023an %15 suposatu dute

Kreditu pribatuek, banketxeek ematen zuten finantzazioarekin alderatuz, %1 suposatzen zuten 2000. urtean; 2023an %15 suposatu dute. Epe luzerako interesak laburrerako zorrarenak baino baxuagoak izateak (azken urtean bezala) banketxeek mailegu gutxiago ematea suposatu du.

Beste arrazoi batzuk ere badaude kapital pribatuaren arrakasta azaltzeko. Lehena, banketxeek duten kapital betebehar zorrotzagoek banketxeek maileguak emateak erakargarritasun gutxiago du. Bigarrena, banketxeek euren bezeroengandik gordailuan diru gutxiago jasotzen ari dira diru-funtsek interes altuagoak ordaintzen dituztelako. Beraz, diru gutxiago dute maileguak emateko. Eta hirugarrena, finantzazio eskatzaileek eskertzen dute kreditu pribatuaren malgutasuna. Izan ere, mailegu azkarragoak, malguagoak eta erregulazio gutxiagokoak eskaintzen dituzte.

Batzuen ustez, aktibo klase horiek interes altuagoak lortzen ari dira gehiegizko zorpetzearen ondorioz, eta erregulazio eskasa dela eta kreditu pribatuak kontrolik gabe ari direla. Zisne Beltza garatzen ari dela diotenak ere badira.

Likidezia eta AEBko hauteskundeak

Igandean bukatuko da, momentuz, hauteskunde zikloa hego Euskal Herrian. Zeruertzean AEBeko hauteskundeak daude, eta horiek beste herrialdetako bilakaera politikoan eragina izateaz gain, merkatuetan ere eragina dute. AEBeko hauteskundeei begira, azken inkesten arabera, Trumpek Bideni aurrea hartu dio, nahiz eta salaketen ondoriozko epaiketan errudun jo izan —edo hobeto esanda, horri esker—. Bidenen alde, ostera, merkatuek egin dezakete, eta horretarako interes tasa malgutzeak on egingo lioke. Hori Erreserba Federalaren esku dago. Hauteskunde aurretik interes tasak jaisteak errepublikarrek mugimendu politikotzat eta hauteskundetan esku-sartzetzat salatu lezakete. Trumpek behin eta berriz adierazi du Jerome Powell Erreserba Federaleko burua ez duela gogoko.

Powellek eta Janet Yellen AEBeko Ogasun idazkariak badute eskuartean beste baliabide bat: likidezia. Monetaristen artean bada lelo bat dioena: “dirua nonahi badago, diru hori nonbaitera bideratua da”. Dirua suntsikorra da eta, gaur egun, edozein muga gainditu dezake.

Powellek eta Janet Yellen AEBeko Ogasun idazkariak badute eskuartean beste baliabide bat: likidezia. Monetaristen artean bada lelo bat dioena: “dirua nonahi badago, diru hori nonbaitera bideratua da”. Dirua suntsikorra da eta, gaur egun, edozein muga gainditu dezake

AEBko Altxor Publikoak gobernuko defizita finantzatzeko dirua eskatu behar baldin badu, epe luzerako bonuak jaurti ditzake eta horrek inbestitzaileen dirua lotu eta sistemako likidezia gutxitu egingo du. Epe laburreko zorra jaurtiz gero, merkatuaren likidezia mantenduko luke. Azken urtean Altxor Publikoak (Yellen buru dela) ohi baino epe laburreko zor gehiago jaurti du, eta likidezia mantendu. Bestalde, Powellek gidatzen duen Erreserba Federalak bere balantzeko bonu salmentak gutxitu egin ditu, Quantitative Tightening deritzona eginez. Beraz, aurreko hilabetean Jerome Powell eta Janet Yellenek hartutako erabakien ondorioz, aurretik espero zena baino 273 bilioi dolar gehiago izango dira sisteman irailaren bukaerarako. Batzuentzat hauteskundeen aurrean ekonomia (bide onean) mantentzeko mugimendu politikoa da; beste batzuentzat krisia ekiditeko neurria.